Последствия нарушения моратория

Если компания решит выплатить дивиденды и при этом заранее не откажется от моратория, для нее возможны негативные последствия — гражданско-правовые и налоговые.

В общем виде гражданско-правовые последствия для многих организаций не являются критическими. Согласно Информационному письму Президиума ВАС от 14.04.2009 г. № 129 решение о распределении прибыли, которое принято с нарушением порядка, определенного Законом о банкротстве, считается оспоримым, а не ничтожным. Соответственно, оно остается действующим до тех пор, пока судебные органы не признают обратное (п. 1 с. 166 ГК).

Обратиться в судебные органы может ограниченный круг лиц — сторона сделки или иное лицо, когда выплата нарушает его права и интересы (п. 2 ст. 166 ГК). Получается, если выплата дивидендов не приводит организацию в предбанкротное состояние и таким методом не затрагивает права контрагентов, то подать иск о признании решения о выплате дивидендов недействительным просто некому.

Соответственно, с гражданско-правовой стороны такое решение о выплате дивидендов, которое принято в нарушение моратория, т.е. без официального отказа от него, изначально является действующим и становится причиной правовых последствий для компании и ее учредителей. Зачастую решение таким и остается, поскольку некому его оспаривать в суде.

Что касается налоговых последствий, то они более серьезные. ИФНС может заинтересоваться тем, чтобы переквалифицировать дивиденды в иной доход. Если получатели — работники организации, то при отказе налоговиков в признании выплат дивидендами может повлечь за собой начисление страхвзносов аналогично выплатам при трудовых отношениях.

Кроме того, могут доначислить НДФЛ. В 2022 году налоговая база по дивидендам рассчитывается отдельно от базы по зарплате и другим доходам (п. 3 ст. 2 Закона от 23.11.2020 г. № 372-ФЗ). Когда налоговая инспекция переквалифицирует дивиденды в оплату труда, появляется вероятность, что с учетом этой суммы база по зарплате будет больше 5 млн. руб. Соответственно на сумму превышения ИФНС может начислить НДФЛ по ставке 15%. Кроме того, в данном случае возможны штрафные санкции за неисполнение обязанностей налогового агента (ст. 123 НК) и за подачу недостоверной информации (ст. 126.1 НК).

Налоговики не обращаются в суд, чтобы переквалифицировать дивиденды в другой доход. Они могут произвести контрольные мероприятия, сформировать акт и принять решение, а в дальнейшем выставить требование (Определение КС от 24.04.2018 г. № 1072-О, п. 77 Постановления Пленума ВС от 23.06.2015 г. № 25). Получается, по организации при нарушении моратория доначисляются суммы по результатам камеральной проверки расчета 6-НДФЛ (в нем дивиденды указываются отдельной строчкой).

Кто попал под запрет

Запрет на возбуждение дел о банкротстве ввели на основании Постановления Правительства от 28.03.2022 г. № 497 на период с 1 апреля по 1 октября 2022 года. Он касается всех компаний, при этом исключение — застройщики многоквартирных домов или других недвижимых объектов, которые включены по состоянию на 1 апреля в реестр проблемных объектов.

Мораторий подразумевает невозможность для кредиторов стать инициатором процедуры банкротства, а также влечет за собой иные правовые последствия. К примеру, на этот период фиксируется запрет на выплату дивидендов, доходов по долям или паям, а также на распределение прибыли между собственниками компании, на которую распространен запрет (пп. 2 п. 3 ст. 9.1, абз. 9 п. 1 ст. 63 Закона от 26.10.2002 г. № 127-ФЗ).

Можно подумать, что все компании (кроме указанных застройщиков) в период с 01.04. по 01.10. не вправе платить дивиденды или иным способом распределять прибыль между собственниками бизнеса. Однако есть особенность.

В положениях Закона № 127-ФЗ, касающихся последствия ввода моратория, указано только о должниках, понятие о которых четко определено. Оно указано в ст. 2 Закона № 127-ФЗ, согласно которой должник — лицо, не способное удовлетворить требованиям кредиторов по денежным обязательствам, о выплате выходных пособий или об оплате труда сотрудников, в т.ч. бывших, или выполнить обязанность по уплате бюджетных платежей не позже срока, который установлен в Законе о банкротстве. Согласно ст. 3 Закона № 127-ФЗ срок составляет по общим правилам 3 месяца.

Соответственно, при буквальном толковании положения п. 3 ст. 9.1 Закона № 127-ФЗ запрет на распределение прибыли касается только тех компаний, попавших под мораторий, которые являются должниками, т.е. не смогли провести расчеты с кредиторами в срок 3 месяца. Когда организация не соответствует критериям должника, тогда на нее не распространяется запрет.

Аналогичный вывод указан в Письме Минюста от 07.05.2022 г. № 04-52513/22. В документе указано, что другое последствие запрета — приостановление исполнительного производства — работает лишь в отношении должников.

Что касается судебной практики, то в ней примеры противоположные. В частности, если речь ведется о приостановке начисления неустойки, являющейся еще одной защитной мерой в период моратория, судебные органы выносят решение, что она распространяется на все компании, а не только на должников. К примеру, это указано в Решении АС Хабаровского края от 14.04.2022 г. по делу № А73-19929/2021 и в п. 8 Обзора судебной практики, составленного Президиумом ВС РФ от 20.10.2021 г.

Соответственно, можно говорить о том, что вопрос о запрете на выплату дивидендов при моратории — спорный. До выпуска пояснений по нему целесообразно придерживаться более строгого толкования. То есть ориентироваться на то, что правило о недопустимости распределения прибыли относится ко всем организациям.

Однако обойти этот запрет довольно просто. Необходимо официально заявить об отказе использовать мораторий (п. 1 ст. 9.1 Закона № 127-ФЗ). Указанное сообщение включается в Единый федеральный реестр сведений о банкротстве. Механизм его включения указан в Приказе Минэкономразвития от 05.04.2013 г. № 178. Сначала нужно пройти авторизацию на сайте реестра, а далее сформировать заявление и подписать его УКЭП.

В ответ в системе будет выставлен счет, после оплаты которого сведения о заявителе будут включены в реестр. С данного момента на организацию не будут распространяться ограничения, которые предусмотрены ст. 9.1 Закона № 127-ФЗ. Соответственно, это дает возможность беспрепятственно распределять прибыль.

Создание фиктивных долгов

Иногда непосредственно перед банкротством сами активы не трогают, так как они уже бывают арестованы либо по каким-либо причинам не представляют интереса.

В этом случае создают дополнительные “контролируемые” долги в расчете на то, чтобы получить часть средств, вырученных от продажи имущества должника в рамках процедуры банкротства. Способов сделать это множество.

Например, оформляют договоры подряда или договоры на оказание услуг с фиктивными актами о выполненных работах или оказанных услугах. Соответственно у должника возникает обязательство оплатить работы (услуги), которых в действительности не было.

Оформляют фиктивные договоры о покупке сырья, которое потом якобы “уходит в производство”.

Оформляют движение через должника каких-либо товаров, ценных бумаг или денег. Например, должник покупает товар у ИП и с небольшой наценкой перепродает его неплатежеспособному лицу. Оплата не производится. После введения процедуры банкротства ИП как продавец товара будет включен в реестр требований кредиторов и получит часть средств, вырученных от продажи имущества должника. А “дебиторка” неплатежеспособного покупателя так и останется непогашенной.

Также оформляют фиктивные долги через перевод долга, цессию, поручительство.

Широко используются векселя. Простое получение должником векселя и последующая его передача другому лицу по индоссаменту равнозначна поручительству за векселедателя и других индоссантов. Согласно п.47 Постановления ЦИК СССР и СНК СССР от 07.08.1937 N 104/1341 «О введении в действие Положения о переводном и простом векселе» все индоссировавшие вексель являются солидарно обязанными перед векселедержателем; векселедержатель имеет право предъявления иска ко всем этим лицам, к каждому в отдельности и ко всем вместе, не будучи принужден соблюдать при этом последовательность, в которой они обязались.

Иногда моделируют ситуации, в которых должник якобы причинил убытки другому лицу, и просуживают их.

Вообще, “великие комбинаторы” часто используют суды для создания фиктивных долгов. Например, в одном деле завод заключил договор о продаже акций в пользу подконтрольной ему “технической компании” за 2,3 млрд.руб. Стороны создали видимость расчетов (для этого они использовали кредитные средства). Затем два акционера завода оспорили этот договор купли-продажи в суде на том основании, что они якобы не одобряли такую крупную сделку. В суде никто возражать не стал. Суд признал договор недействительным и применил правила реституции — обязал завод вернуть покупателю 2,3 млрд.руб. (которых естественно уже не было), а покупателя обязал вернуть заводу акции, что он и сделал. Все бы ничего, только в процедуре банкротства завода акции удалось реализовать всего лишь за 500 тыс.руб., а долг у завода образовался на 2,3 млрд.руб.! Дело дошло до Верховного Суда, который “расставил все на свои места” (Определение Верховного Суда РФ от 14.05.19 №307-ЭС16-3765).

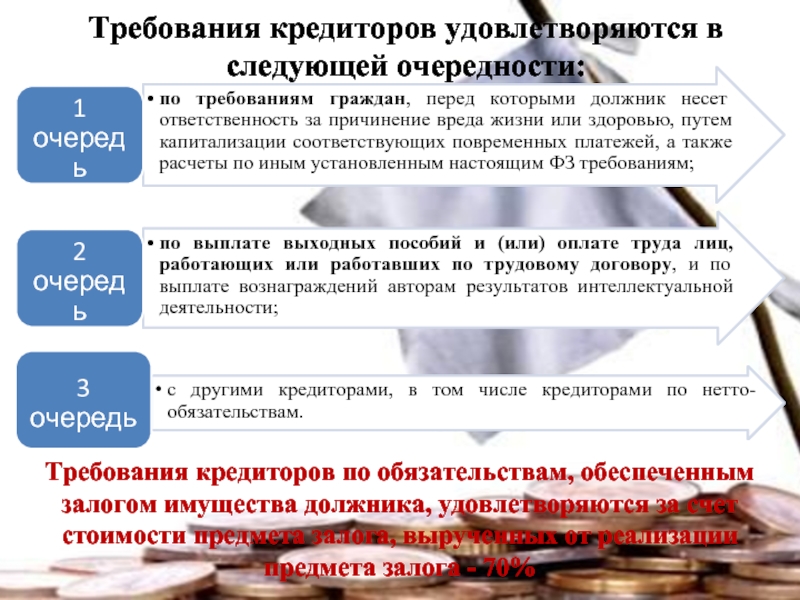

В процедуре банкротства залоговые кредиторы имеют привилегированное положение. Они могут преимущественно перед иными кредиторами получить от 70-80% средств, вырученных от реализации предмета залога. Поэтому долги (как сфабрикованные, так и настоящие) часто обеспечивают залогом имущества должника.

В случае оспаривания всех этих сделок должнику надо быть готовым обосновать их экономическую целесообразность, платежеспособность контрагентов и ряд других обстоятельств.

1.3. Привлечение КДЛ к субсидиарной ответственности после прекращения производства по делу о банкротстве или завершения конкурсного производства

Многие считают, что привлечь контролирующее должника лицо (далее — КДЛ) к субсидиарной ответственности можно только в процедуре банкротства. Однако это не так.

В соответствии с п.3 ст.61.14 Закона о банкротстве кредитор имеет право на такой иск, если в отношении должника ранее возбуждалось дело о банкротстве, но производство по этому делу было прекращено в связи с отсутствием средств для финансирования процедуры банкротства или было завершено конкурсное производство.

При этом, если истцом является кредитор по текущим обязательствам, то его требование должно подтверждаться решением суда. Если же истцом является конкурсный кредитор, то необходимо, чтобы он заявлял свое требование в деле о банкротстве (детали — в законе).

Данный иск, также как и вышерассмотренный, является деликтным по своей правовой природе. По сути, это групповой косвенный иск в интересах всего сообщества кредиторов (как правило) о возмещении вреда, причиненного КДЛ кредиторам (Определение СКЭС Верховного Суда РФ от 3.07.20 № 305-ЭС19-17007 (2)).

Но в отличие от рядового деликтного иска, указанного в разделе 1.2 настоящей статьи, иск о привлечении КДЛ к субсидиарной ответственности гораздо выгоднее для кредиторов, поскольку для этого иска законодатель предусмотрел специальные презумпции вины ответчика, облегчающие процесс доказывания (п.2 ст.61.11 Закона о банкротстве), особый порядок определения размера ответственности виновного лица, особые правила об исковой давности и т.д.

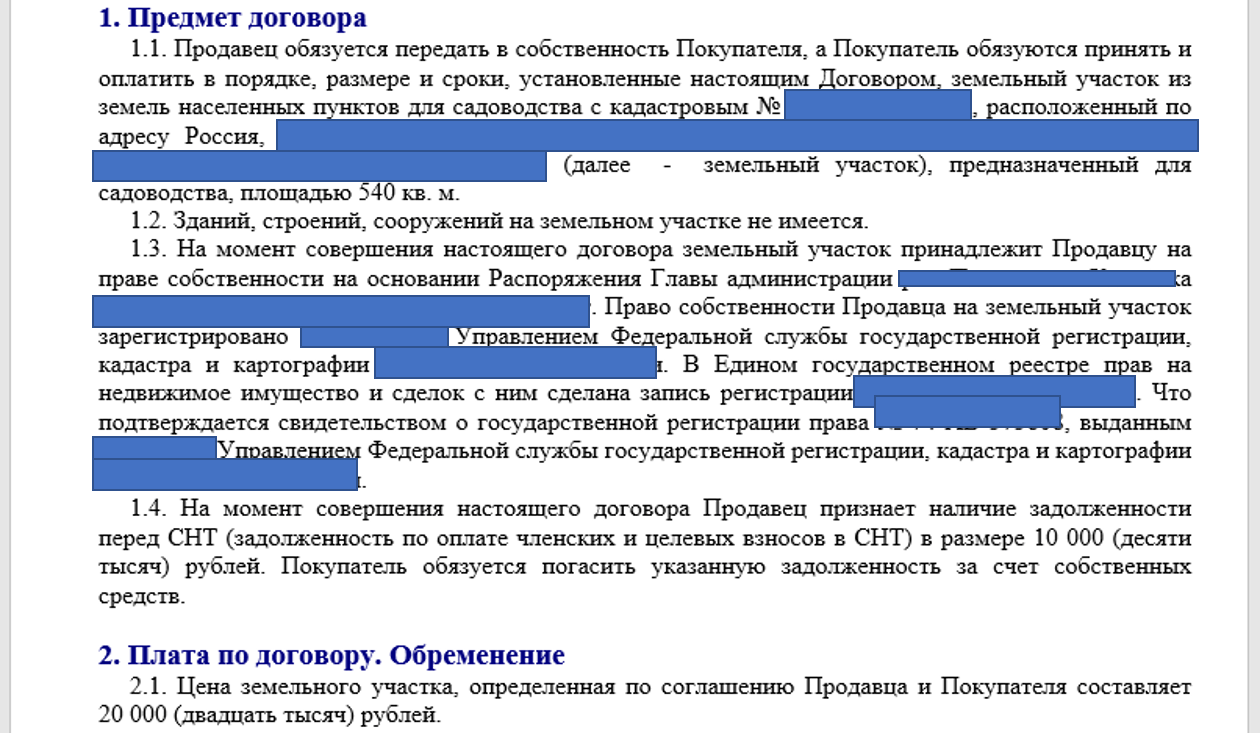

Какое имущество попадает под реализацию?

Все имущество должника, которое было приобретено до или после вынесение решения о реализации составляет конкурсную массу, то есть сумму всего, что будет выставлено на торги. Но статья 446 ГПК РФ предусматривает имущество на которое не может быть наложено взыскание:

единственное жильё, земельный участок на котором оно находится;

предметы быта, домашней обстановки если они не считаются предметами роскоши;

инструменты необходимые для осуществления профессиональной деятельности, мелкий и крупный рогатый скот, другие сельскохозяйственные животные и постройки в которых они содержатся, семена необходимые для посевных работ;

продукты питания и денежные средства в размере не более прожиточного минимума должника и лиц находящихся на его иждивении;

топливо, необходимое для приготовления пищи и отопления жилого помещения;

имущество связанное с организацией быта должника — инвалида;

призы, государственные награды;

Для того, чтобы исключить это имущество из конкурсной массы, необходимо подать ходатайство в Арбитражный суд.

Нужно обратить внимание на то, что имущество находящееся в ипотеке подлежит реализации даже если оно единственное. Даже если жильё или другое имущество находиться в долевой собственности, оно может быть реализовано, а совладельцам выплачивается компенсация в размере стоимости их доли.. Однако, возможно составить ходатайство на то, чтобы оставить имущество подлежащее включению в конкурсную массу, но особо необходимое должнику на сумму до 10.000

В некоторых случаях суммарная стоимость может быть и выше, например если человеку необходимо дорогостоящее лечение.

Однако, возможно составить ходатайство на то, чтобы оставить имущество подлежащее включению в конкурсную массу, но особо необходимое должнику на сумму до 10.000. В некоторых случаях суммарная стоимость может быть и выше, например если человеку необходимо дорогостоящее лечение.

Так у должника остается возможность сохранить самое важное: единственное жильё и средства в размере прожиточного минимума на себя и лиц находящихся на иждивении. Не смотря на это процедура реализации имущества остается крайне не желательной для человека оказавшегося в ситуации долговой ямы

Нужно разобраться когда применяется эта процедура и есть ли возможность ее избежать?

В каком суде рассматривается дело?

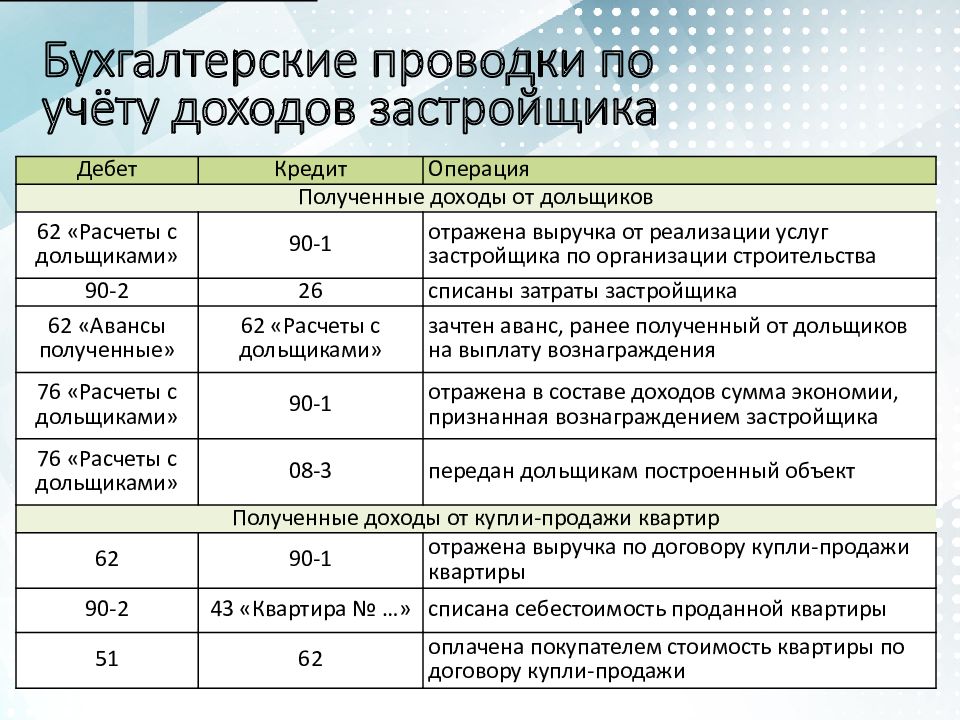

По общему правилу, установленному ст. 224 АПК РФ, заявление о признании должника банкротом подается в арбитражный суд по месту нахождения должника, которым в рассматриваемом случае является застройщик.

Однако участникам дела о банкротстве застройщика предоставлено право ходатайствовать о рассмотрении его арбитражным судом по месту нахождения объекта строительства или земельного участка либо по месту жительства или месту нахождения большинства участников строительства (п. 4 ст. 201.1 Федерального закона № 127‑ФЗ). Главное, обосновать, что передача дела будет способствовать более эффективной защите прав участников строительства.

Как правило, суды удовлетворяют подобные ходатайства, если:

- застройщик осуществлял строительство МКД на земельном участке, находящемся в другом регионе (Постановление Девятого арбитражного апелляционного суда от 09.10.2013 № 09АП-30921/2013, 09АП-30923/2013 по делу № А40-115086/12‑86‑316Б);

- застройщик по юридическому адресу не находится, у него отсутствует собственность в регионе регистрации, а руководитель, кредиторы, возможные активы находятся в другом регионе (Постановление Девятого арбитражного апелляционного суда от 30.05.2013 № 09АП-14599/2013 по делу № А40-90485/12‑24‑108Б);

- объект строительства находится в регионе, где проживают большинство участников строительства и там же находится уполномоченный орган, контролирующий деятельность застройщика (Постановление Девятого арбитражного апелляционного суда от 23.01.2013 № 09АП-1232/2013, 09АП-1237/2013 по делу № А40-143061/10‑78‑281Б).

В то же время суд вправе, но не обязан передавать дело в другой суд (Постановление Пятнадцатого арбитражного апелляционного суда от 05.03.2012 № 15АП-393/2012 по делу № А32-30559/2010).

Информация о передаче дела о банкротстве застройщика на рассмотрение другого арбитражного суда включается в Единый федеральный реестр сведений о банкротстве, сведения которого подлежат размещению в сети Интернет и публикуются в официальном издании. В соответствии с Распоряжением Правительства РФ от 21.07.2008 № 1049-р таким изданием является газета «Коммерсантъ».

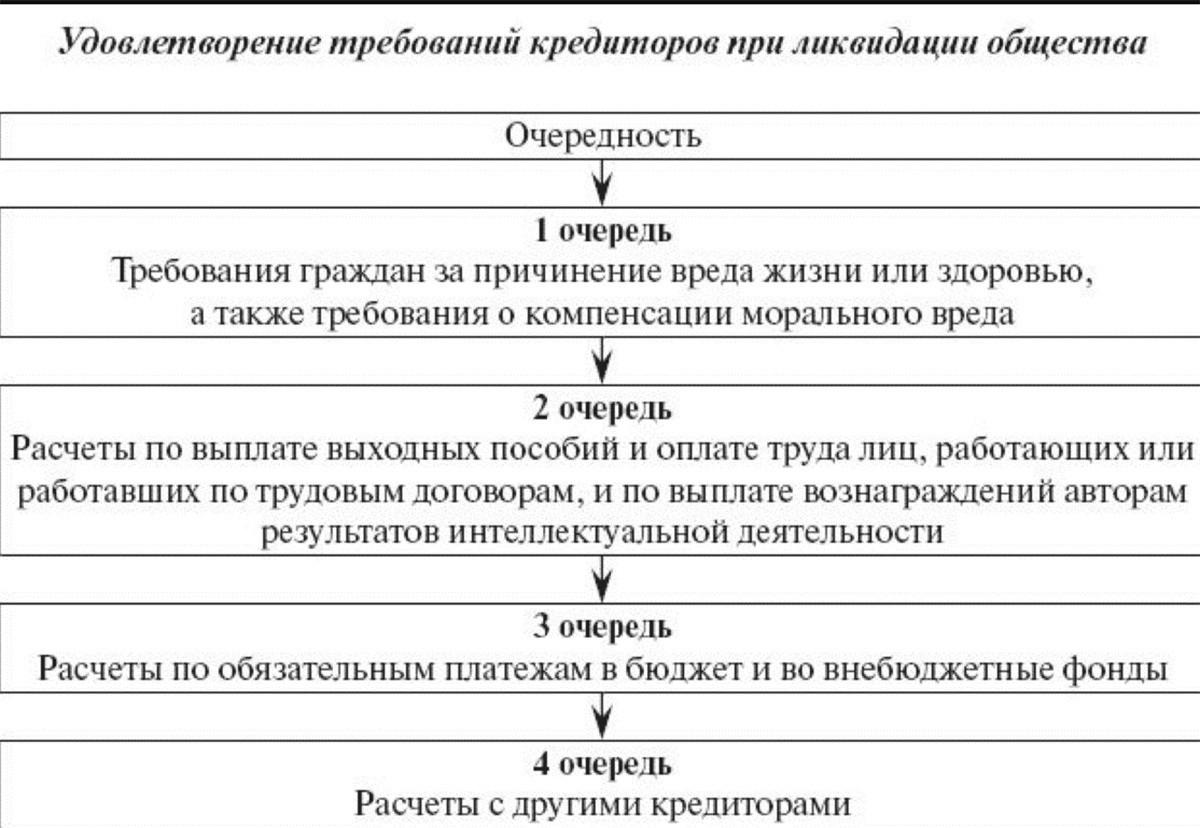

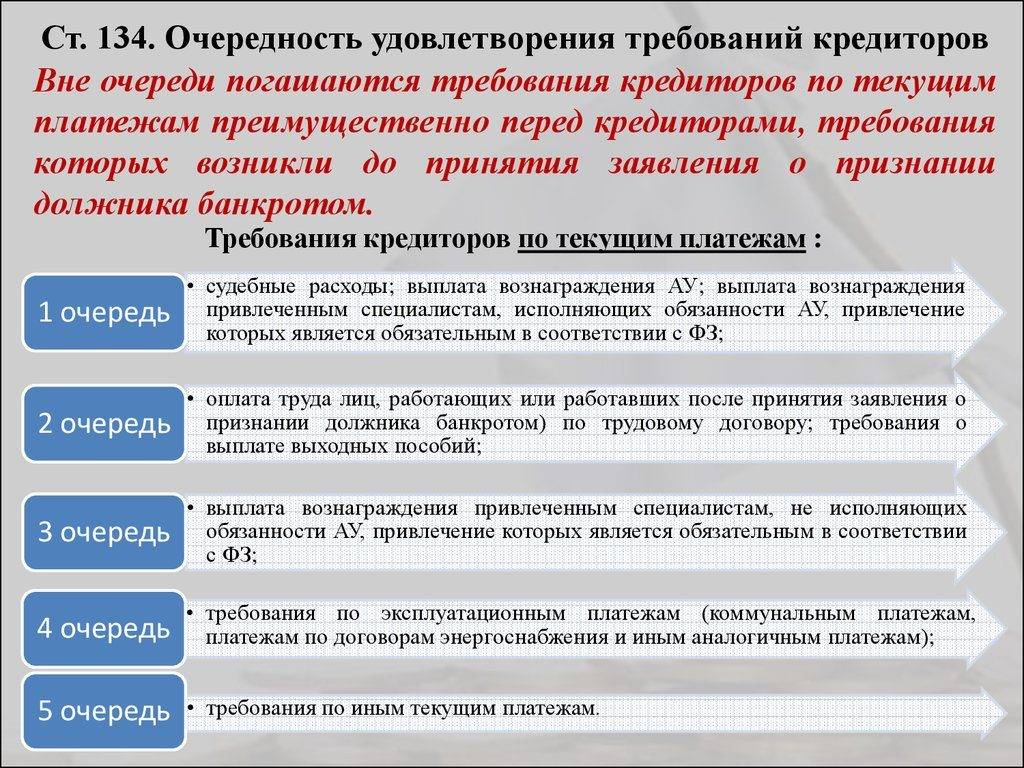

Очередность погашения требований по текущим платежам

После обращения на банкротство с должника не снимаются текущие обязательства, могут возникать новые долги. Если обязательство возникнет после возбуждения банкротного дела, оно признается текущим платежом.

Для таких платежей статья 134 закона № 127-ФЗ предусматривает специальную очередность:

- первая очередь — расходы на ведение банкротного дела (вознаграждение управляющему, судебные расходы, выплаты другим лицам);

- вторая очередь — зарплата и выходные пособия, начисленные за период после возбуждения банкротства;

- третья очередь — выплаты лицам, привлеченным управляющим для осуществления отдельных полномочий (например, на оценку имущества);

- четвертая очередь — коммуналка, платежи за энергоснабжение, другие аналогичные выплаты;

- пятая очередь — все остальные обязательства, возникшие после возбуждения банкротного дела.

В одной очереди может быть множество разнородных текущих платежей. Например, требования могут подаваться по каждому виду коммунальных услуг. На этот случай в законе тоже есть норма. Между текущими платежами одной очереди приоритет определяется по календарной дате их предъявления.

Преимущества и недостатки для участников сделки

Эскроу-счета гарантируют надежность сделки при покупке квартиры для обеих сторон, поскольку банк не просто резервирует финансы до момента соблюдения девелопером обязательств, но и контролирует их передачу. Однако новая схема имеет как преимущества, так и недостатки.

Для дольщиков преимуществ больше всего:

- Минимальная вероятность контакта с мошенниками, что исключает денежные потери.

- Прозрачность, а также строгий контроль всех финансовых поступлений.

- Гарантия успешного проведения сделки – получения квартиры или возврата инвестиций.

- Эскроу обходится дешевле, нежели альтернативные варианты – аккредитив или банковская ячейка.

- Финансы на счетах страхуются. Даже если у банка будет отозвана лицензия, средства вернут дольщику в размере, соответствующем стоимости недвижимости (но не больше 10 млн. рублей).

- Возможность перевести нужную сумму на счет безналичным платежом, что гораздо безопаснее и удобнее взноса наличными.

- Среди застройщиков формируется здоровая конкуренция – останутся только добросовестные.

- Возможны льготы и плавающие ставки для владельцев ипотечных кредитов, открывающих эскроу-счет в том же банке.

Среди недостатков:

- Ограниченное число банков, работающих со счетами данного типа.

- Беспочвенные опасения, что переход на эскроу-счета усложнит расторжение договора долевого участия с застройщиком, когда возникнет такая необходимость (например, изменилось финансовое положение покупателя). На самом деле процедура расторжения практически не отличается от обычной, просто выплата денег будет осуществляться банком.

- В отличие от депозита, сумма, что лежит на эскроу, замораживается, и на нее не начисляются проценты. При долгосрочном хранении стоит вспомнить об инфляции, а значит – о частичном убытке дольщика.

Некоторые застройщики не признают данную схему удобной для себя, поскольку она лишает их возможности напрямую привлекать деньги от дольщиков. Следовательно, большинству компаний придется вести строительство за свой счет либо брать солидный кредит в банке. Но для девелоперов здесь есть преимущество: чем больше средств у покупателей на эскроу-счетах, тем дешевле обойдется проектное финансирование (банк снизит процентные ставки).

Несомненно, необходимость сотрудничать с посредником-банком повлечет дополнительные комиссионные расходы и повысит общую стоимость операций. Подобные изменения существенно отразятся на работе девелоперов и приведут к повышению цен на жилье в новостройках. А в случае задержки сдачи объекта в эксплуатацию более, чем на 6 месяцев, любого застройщика могут признать банкротом (для правительства это очередной «рычаг управления» стройкой).

Но не стоит отметать еще один вариант развития событий: разорение значительной части строительных компаний, которое повлечет за собой сокращение рабочих мест. Не исключено также, что из-за необходимости открытия эскроу-счетов будет наблюдаться частичный переход застройщиков на «серые» схемы привлечения капитала. Но несмотря на все минусы, даже здесь есть приятный «бонус» для строительных организаций: больше не потребуются дополнительные формы обеспечения, а соответственно, лишние затраты в виде оплаты поручительства банков, страховых взносов, отчислений в компенсационный фонд.

Напоследок стоит вспомнить и о третьей стороне – банках. Да, они выиграют больше всех. Но теперь, скорее всего, начнут кредитовать только компании, которых уже обслуживали на протяжении нескольких лет и в чьей надежности убеждены, поскольку принимают на себя риски, связанные с незавершенным строительством.

А вот что касается уже запущенных объектов, которые нуждаются в финансировании, но не могут быть достроены по старой схеме за счет дольщиков, то здесь есть высокая степень риска, что они будут заморожены или переданы на завершение другим девелоперам. Однако, если компания ранее работала с банками, значит ее надежность уже подтверждена фактами и она сможет получить кредит, чтобы избежать неприятностей. Именно от этого следует отталкиваться инвестору, выбирая квартиру в новостройке.

Неравноценный обмен

В данном случае должник отчуждает актив в пользу определенных лиц, а взамен получает другой актив меньшей рыночной стоимости или меньшей ликвидности.

Хоть этот способ и звучит достаточно примитивно, но является самым распространенным. Вариантов как это можно оформить и завуалировать великое множество, но суть остается одна и та же.

Это может быть:

продажа актива по заниженной цене;

покупка актива по завышенной цене (в этом случае выводятся деньги);

договор мены с неравноценным имуществом;

аренда с правом выкупа по нерыночной цене;

договор подряда или договор на оказание услуг с нерыночной ценой;

заем с последующим отступным или новация;

выкуп акционерным обществом собственных акций (приобретение ООО долей в своем уставном капитале);

брачный договор или соглашение о разделе общего имущества супругов и др.

Как правило, создается цепочка сделок, чтобы актив оказался у “добросовестного приобретателя”.

С целью придания сделкам большей легитимности организаторы вывода активов нередко просуживают их — организуют фиктивные судебные споры, заключают мировые соглашения.

При оспаривании сделок по выводу активов, суды не только проверяют их на предмет равноценности, но и проверяют платежеспособность приобретателей активов. Если выясняется, что в силу своего имущественного положения приобретатель не мог рассчитаться за выведенный актив, о чем отчуждатель должен был знать, то такую сделку могут признать притворной — как прикрывающую дарение.

Предприятия, обладающие значительными активами, часто начинают их выводить путем создания 100%-ой “дочки” и передачи ей имущества в качестве вклада в уставный капитал. Делается это, в основном потому, что в дальнейшем операции с акциями или долями в ООО проще проводить как с технической, так и с налоговой точек зрения. В этом случае, факт занижения денежной оценки вклада в уставный капитал значения не имеет, так как взамен материнское предприятие получает 100%-й пакет акций (долей), рыночная стоимость которого всегда соответствует рыночной стоимости переданных активов. Собственно сам вывод активов происходит позднее — когда предприятие начинает отчуждать акции (доли) по заниженной цене.

Меры по эффективному расходованию инвестиций

При значительном снижении объемов поступающих капитальных вкладов рекомендуется рационально расходовать уже имеющиеся ресурсы.

Инвесторов выбирают на конкурсной основе в виде торгов. На деятельность менеджеров и руководителей, принимающих решения по заключению контракта, накладываются должностные ограничения. Разрабатывается прозрачная схема, финансирующая объекты строительства, контролируемая государственными службами, владельцами предприятий, банками-кредиторами, представителями общественности. Это становится гарантийными мерами по эффективному расходованию инвестиционных финансов.

Для контрольного этапа важной является правильная оценка участвующих инвестиционных проектов, основываемая на комплексном рассмотрении финансового анализа и результатов исследования динамики рынка. Цены, процентные ставки, курсы валют определяют метод исследования эффективности каждого инвестиционного проекта

Последние годы характерны тем, что повышается стоимость строительства, причиной становится увеличение затрат на разработку инвестиционных и архитектурных проектов. Особенно это становится заметным при рассмотрении вариантов финансирования жилищного и офисного строительства.

Как застройщики обходят требование об эскроу-счетах?

С 1 июля 2019 года стали обязательны эскроу-счета, но если у застройщика уже были проекты, он мог работать по старой схеме. Для этого нужно было соблюсти два условия:

- продать 10% квартир;

- построить объект на 30%.

И в июле прошлого года застройщики массово продавали квартиры дочерним компаниям и искусственно подогревали спрос, чтобы соответствовать первому критерию. Затем дочерние компании, а иногда и сотрудники, перепродавали квартиры по договору переуступки — это законом не запрещено.

Еще одним вариантом обхода эскроу-счетов может стать краудфандинг — сбор денег через инвестиционные площадки. Идея такая: люди или компании скидываются понемногу для достижения какой-либо цели, которая не противоречит закону. Это может быть разработка компьютерной игры, открытие ресторана для котов или строительство дома.

Теоретически краундафинг могут использовать застройщики, у которых есть идеи и опыт, а денег нет. Этим способом могут злоупотреблять и крупные компании с деньгами, чтобы не работать с эскроу-счетами, но вряд ли краундафинг на многоквартирные дома станет массовым явлением — слишком высокие риски.

Если у вас тоже есть вопросы по эскроу-счетам, задавайте в комментариях, постараемся ответить.

Квартира не всегда дорого

Группа «Самолет» строит квартиры за нормальные деньги, а покупать их можно в рассрочку и в ипотеку. Так что ставим финансовую цель и берем курс на квартиру. Уи!

Посмотреть, что там есть