Как оформить ипотеку 6 % на второго ребенка?

Процедура оформления льготной ипотеки пока не отработана до конца, но счастливые семьи, соответствующие требованиям программы, могут получить всю необходимую информацию на сайте «Агентства ипотечного жилищного кредитования» (АИЖК) или у специалистов Royal Finance, которые не только предоставят достоверные данные, но и окажут помощь в оформлении документов и анализе условий финансирования. На онлайн-портале АИЖК представлен перечень объектов строительства, в которых заемщикам, соответствующим заявленным требованиям, предоставляется возможность приобретения жилья на льготной основе. Что касается списка банковских организаций-партнеров, обеспечивающих непосредственно выдачу ипотеки под 6 %, то он до сих пор находится на стадии утверждения. Уже известно, что финансовые структуры, получившие права участия в государственном проекте по поддержке семей, смогут самостоятельно разрабатывать порядок выдачи ипотеки под сниженный процент, поэтому заинтересованным заемщикам лучше искать оптимальные предложения по кредитованию самостоятельно, заручившись помощью опытных финансовых консультантов.

Условия выдачи льготной ипотеке по ставке 6 процентов годовых в 2018-2019 году одним из первых представил «Сбербанк»: на сайте банковского учреждения можно воспользоваться калькулятором для приблизительного расчета ежемесячных выплат, ознакомиться со списком жилых комплексов или оформить заявку онлайн. Соответствие семейного статуса заемщика требованиям программы еще не гарантирует получение льготной ипотеки ввиду необходимости получения одобрения сделки со стороны банка, поэтому перед подачей заявки целесообразно узнать возможные причины отказа, чтобы повысить шансы на получение положительного ответа.

Подача анкеты-заявки на получение льготной ипотеки под 6 % годовых предусматривает необходимость сбора пакета документов, включающего:

- паспорт гражданина РФ (банк может принять или не принять другой документ, удостоверяющий личность);

- для наемных работников — справку 2-НДФЛ, подтверждающую факт профессиональной деятельности в течение последних шести месяцев, для индивидуальных предпринимателей — свидетельство о регистрации ИП и налоговую декларацию, подтверждающую доходность бизнеса в последние два года;

- копию трудовой книжки, заверенную в установленном порядке;

- свидетельство о заключении брака;

- свидетельства о рождении детей (как минимум один из которых должен быть рожден в 2018-2022 гг.).

По условиям программы банковские организации могут менять список документов, подтверждающих право гражданина на получение льготной ипотеки, что еще раз доказывает целесообразность обращения за консультативной помощью к профессионалам компании «Роял Финанс». Если после рассмотрения предоставленной документации представители финучреждения дают заемщику положительный ответ, у последнего будет время на выбор объекта недвижимости и окончательное согласования кредитных обязательств.

«Семейная» ипотека.

В России действуют и другие меры поддержки для приобретения недвижимости. Они затрагивают, в том числе родителей, воспитывающих двух и более детей.

Семейной ипотекой можно воспользоваться при соблюдении следующих условий:

- В семье родился второй или последующий ребенок после 1 января 2018 года.

- Родители и дети являются гражданами РФ.

- Квартира приобретена у юридического лица.

Если в семье воспитывается ребенок-инвалид, то он может быть единственным. Допускается рефинансирование ипотеки под 6 процентов по данной программе, если у родителей появился второй или последующие дети.

В условия программы вносились изменения. Если изначально она предполагала снижение ставки при рождении детей только на несколько лет, то в настоящее время льгота распространяется на весь период кредитования.

Разница в выплатах будет субсидирована из госбюджета.

Для всех остальных регионов России сумма не должна превышать 6 млн. руб. Граждане могут купить жилье и за большую стоимость, но льготная ставка будет распространяться только на установленный лимит.

Для этой цели допускается использовать материнский капитал.

Ипотека на Дальнем Востоке.

Жителям Дальнего Востока предлагаются дополнительные льготы:

- Ставка составляет 5% годовых на весь период кредитования.

- Возможна покупка жилья на вторичном рынке у физического лица, если недвижимость находится в сельской местности.

Государственная поддержка направлена на помощь семьям с детьми в покупке недорого жилья.

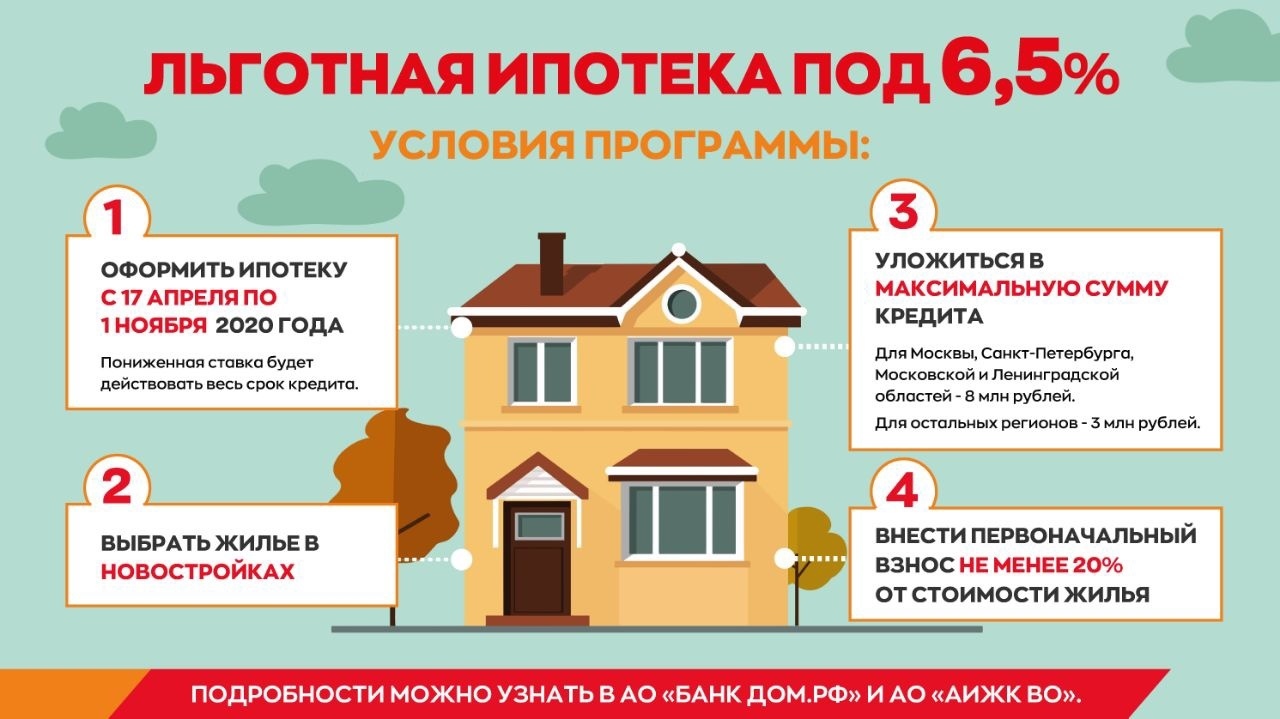

Основные условия ипотеки под 6,5 % на новостройки комфорт-класса

Ипотека под 6-6,5% доступна заемщикам в период с 17 апреля по 1 ноября 2020 года. Для участия в программе предусмотрены следующие условия:

- кредит выдается в российских рублях;

- способ погашения — аннуитетный платеж;

- ставка — 6,5% (7,5% при отказе от страхования жизни);

- срок кредитования — до 30 лет (в зависимости от банка);

- первоначальный платеж от 20% стоимости объекта (можно применять маткапитал и другие дотации на покупку жилья);

- размер ипотечного кредита ограничен — 3 миллионами руб. для всех субъектов РФ, кроме Московской, Санкт-Петербургской области, для Москвы и СПб — 8 миллионов руб.

Максимальная сумма вполне сопоставима с действующими ценами на недвижимость в регионах, а также столице. Льготная ставка должна действовать весь срок ипотеки.

Еще один недостаток программы — это невозможность ее применения для рефинансирования действующего жилищного кредита.

Возможно ли получить ипотеку под меньший процент?

В условиях коронакризиса, на фоне продолжающегося снижения процентов по ипотечному кредитованию, одним из способов экономии средств является рефинансирование. Судите сами, с начала 2020-го в банке ВТБ рефинансировали свои ипотечные кредиты более 38,5 тысячи клиентов других финансовых организаций.

В мае объем выдачи заемных средств по рефинансированию вырос в 8 раз, в сравнении с показателями 2019-го. Но максимальный объем заемных средств был выдан банком ВТБ клиентам иных кредитных структур в марте 2020-го – более 24 миллиардов рублей. Это было еще до запуска программы ипотека под 6,5 %.

Большая часть экспертов указывает на основные факторы, делающие перекредитование выгодной процедурой для заемщика, а именно:

- процент по ипотеке минимум на 1 % меньше той, которую приходится платить;

- переоформление не предполагает дополнительных платежей и комиссий;

- можно перевести ипотечный кредит в свой зарплатный банк.

Ну, а теперь оцените свои условия. Может, есть смысл потратить время и заняться рефинансированием? После того, как правительство объявило о субсидировании банков, которыми может быть предоставлена ипотека 6,5 процентов – 2020 стал своеобразным «рекордсменом» по снижению ставок. Более того, на рынке действуют программы «Семейная ипотека» (4,87 %) и «Дальневосточная ипотека» (1,82 %).

Обращаю внимание, что аналитики консалтинговой компании Macon и Райффайзенбанка установили одну интересную закономерность. 71 % клиентов, решивших взять «ипотеку 6,5 %» в Санкт-Петербурге, делают это для улучшения жилищных условий

Но не менее 12 % оформляющих ипотечный кредит по льготной ставке благодаря господдержке, рассматривают это приобретение в качестве выгодной инвестиции. Чтобы затем квартиру сдавать в наем или же просто продать.

Мнения обычных людей

Интересные мнения нашли на сайте snn-mn.ru. Немного подредактировали их.

- Да вы уже запарили своими ипотеками и кредитами. Опять деньги выделены в никуда.

- Пока вы куда то отходили, мы оформили на вас ипотеку и кредит. Не благодарите!

- Программа дала сбой и зависла, перезагрузите систему…

- Отлично! А как на счёт того, что люди остались без работы? Как им платить уже взятые ипотеки? Только не надо про то,что банки дают отсрочку и прочую фигню, которой на самом деле нет.

- А вторичного рынка жилья как будто не существует и семьи, в том числе молодые, не покупают его в ипотеку. Получается, поддерживают только спрос девелоперских компаний, а не саму обеспеченность жильем. За 8 млн. руб. в Москве нет нормальных новостроек да еще комфорт-класса для семьи. Если только на стадии «котлован» — только где жить, пока он достроится и достроится ли…

- Невыгодно как и Дальневосточная ипотека. Смотрите. Вы берете ипотеку под 9% годовых, но платите как под 6.5%, а эту разницу 2.5% компенсирует государство из бюджета, то есть наших налогов. Теперь ищем в интернете кредитный калькулятор и считаем. Берём 3 000 000 рублей на 20 лет под ставку этих 2.5% годовых и у нас получается за 20 лет переплата 815 300 рублей. Если вы за человека готовы отдать из бюджета 815 000 рублей, так дайте эти деньги просто людям на покупку жилья и все. Теперь берем и 6 000 000 000 рублей делим на 815 000 рублей и получаем, что таким образом эти деньги просто могут получить 7 361 семей. А если мы эти 6 000 000 000 рублей разделим на 3 000 000 рублей, то получим что 2 000 семьям можно просто так взять купить за эти деньги квартиру и отдать. И пусть они живут в этих квартирах и так же лет через 20 просто приватизируют их все. А теперь, подумайте, для чего нам в этой всей схеме нужен банк?

- Я просто обалдеваю.В то время,когда народ заставили сидеть дома,многих людей выгоняют с работы, сам президент уговаривает народ брать ипотеку, всего лишь под 6,5%.Я просто в а..е…

- Что — то многовато рекламы «выгодных» кредитов.

- «Фигню» банки не дают, а «впаривают»… Просто подумайте сколько банк получает от «обязательных» страховок к ипотеке: 1) — собственно жилья; 2) — страхование жизни заёмщика, назовём, супруга No1; — 3) страхование жизни поручителя, супруга No2. И какие это 9 %-в по факту? Сказочники…

- Людям кушать нечего, а он ипотека….слов нет нормальных…

Как получить льготные ставки по ипотеке

Заявить о своем праве на льготные проценты можно при обращении за кредитом, либо при наличии действующего ипотечного договора. Постановление № 339 вступит в силу только 13 апреля 2019 года, однако распространит свое действие на период с 01.01.2018 года. Для получения льготы нужно:

- собрать документы, подтверждающие соответствие условиям госпрограммы (прежде всего, свидетельства о рождении детей, так как остальные документы и так будут проверяться банком);

- подать заявление в банк о снижении процентной ставки до 5 или 6%;

- дождаться, пока заявление будет передано банком в уполномоченные органы для принятия решения;

- хотя решение принимается в течение 30 дней, процентная ставка будет уменьшена с даты вступления договора в силу, либо с момента появления в семье второго или последующего ребенка.

Финансирование льгот осуществляется за счет гарантий из федерального бюджета. Это означает, что банк, выдавший кредит, ничего не потеряет при снижении процентной ставки. Разницу между 5-6% и действующей процентной ставкой будет компенсировать государство.

Важно, что новые правила госпрограммы увеличили и лимит возмещения средств банка. Ранее они получали разницу между льготной ставкой и учетной нормой ЦБ +2%

Теперь к разнице между льготной и учетной ставками будет возвращаться +4%. Это автоматически расширяет круг граждан, которые могут обратиться за ипотекой.

Заемщикам не придется участвовать во взаиморасчетах государства и банков. В их договорах будет указано 2 процентные ставки (6% и реальная ставка). Однако вносить ежемесячные платежи в банк нужно именно по ставке 6 %, тогда как возмещением разницы из федерального бюджета займется сам банк.

Ипотека в 2020 году: господдержка, снижение ставок, рефинансирование

Процентные ставки по ипотечным кредитам в России устойчиво расположились на минимальных отметках и явно намерены снижаться и в дальнейшем. Мониторинг рынка демонстрирует рекордно низкие ставки и в рыночном сегменте кредитования.

Процентные ставки стали снижаться уже во второй половине апреля на фоне политики количественного смягчения Центробанка РФ. Ключевая ставка регулятора колеблется в пределах 5,5 %. Велика вероятность дальнейшего ее снижения. Многие эксперты уверены, что к концу года она снизится до 3,5 %. Это глобальный, а не только российский тренд.

Средний процент по ипотечным займам, предлагаемых 15-ю топовыми российскими банками на новостройки, продолжает снижение:

- на новостройки – 8,48 % годовых;

- на готовую жилую недвижимость – 8,72 %.

По имеющимся данным, реальные ставки на жилье в новостройках, даже ниже рыночных. Этому способствует несколько ипотечных программ, запущенных с господдержкой, что позволяет оформить льготный кредит. В мае именно через льготные предложения было оформлено более 50 % объема ипотечных займов на новое жилье.

Наибольшую известность пока получила льготная программа АО «Дом.рф», по которой предлагается ипотека 6.5 % на новостройки. Под ее параметры подходят практически все квартиры, продаваемые в Московской и Ленинградской областях. В самой же Москве — почти 61 % новостроек. По всей стране — не менее 80 % построенной жилой недвижимости.

Крупнейшие отечественные банки стремятся не отставать от АИЖК («Дом.рф»). Предлагаются ипотечные кредиты со значительными скидками:

- средневзвешенная ставка предложений программы «ипотека 6,5 процента» составила в конце первой декады июня 6,16 %;

- по «Семейной ипотеке» — 4,87 %;

- наиболее привлекательно выглядит «Дальневосточная ипотека» — 1,82 %.

Заметно вырос интерес к услуге рефинансирования. На рынке преобладают более благоприятные условия кредитования. В первую очередь, благодаря снижению ключевой ставки ЦБ. Еще пять лет назад мало кто из кредиторов и заемщиков мог предположить, что ЦБ России опустит ставку меньше 10 %. Но снижения происходили неоднократно – и в 2019-м, и в 2020-м.

В этом году не менее 50 % кредитов в банках выдается по программе рефинансирования. Год назад – таких договоров было не более 20 %.

Банкиры боятся понести убытки

Ситуация с коронавирусом отрицательно отражается на уровне трудовой занятости населения. Несмотря на уверения правительства в том, что самоизоляция не должна привести к массовым увольнениям, многие опасаются потери работы. Этого же бояться и банки, которые стали чаще отказывать в выдаче ипотеки, не имея серьезных оснований верить в надежность платежеспособности заемщиков.

Президент Владимир Путин уже заявлял о том, что отмечена тенденция падения интереса к ипотеке со стороны граждан. За первые две недели апреля количество выданных жилищных кредитов заметно уменьшилось. Следует ожидать ослабления строительной отрасли, а также ухудшения положения в смежных секторах экономики.

Рост цен «съел» ставку

Госпрограмма, конечно, поддержала строительную отрасль и привнесла в неё 500 млрд рублей. Но, вместе с положительным эффектом, «разогналась» стоимость первичного жилья. С начала года цены на новостройки поднялись на 8%, прокомментировал «Известиям» управляющий директор рейтингового агентства НКР Михаил Доронкин. А к концу года «первичка» рискует подорожать ещё на 12−15%.

Будет ли заметна экономия при низких ставках и дорогих квадратных метрах? Если дорожает жильё, увеличиваются ежемесячный платёж и размер первоначального взноса.

Пример: в начале года квартира стоила 3,5 млн рублей. Льготной ставки не было. Оформляем ипотеку под 8% на 15 лет с первоначальным взносом 20%. Платёж 26 758,26 рублей. В течение года ставки падали, а цены — росли. Считаем заново: с учётом повышения цен на 15% та же квартира стоит 4 025 000 рублей. Ставка 6,5%, первоначальный взнос — 20%. Платёж при исходных данных — 28 049,66 рублей. По льготной ипотеке первоначальный взнос может быть ниже.

У стандартных ипотечных программ условиях хуже: по ставке 8% придётся платить дороже. Плюс первоначальный взнос – минимум 20%.

Спрос на доступную ипотеку привёл не только к подорожанию недвижимости. За несколько месяцев застройщики распродали практически все готовые квартиры или объекты с близящимися сроками сдачи. Не получилось ли так, что девелоперы продают вместо того, чтобы строить?

Новые условия льготной ипотеки

Не секрет, что ипотека чаще всего используется для улучшения жилищных условий семьи, особенно при рождении новых детей. Поэтому и перечень льгот, указанных в Постановлении № 339, направлен на поддержку семей с детьми:

воспользоваться льготами может семья, если в период 2018-2022 г

в ней появился второй или последующий ребенок (важно, что льгота распространяется не только на новых заемщиков, но и на кредиты, действующие с 2018 года);

для семей с детьми льготная ставка 6% будет действовать на весь срок договора, а не на 6 месяцев, как раньше;

льготное кредитование распространили не только на вторичный рынок жилья, но и на покупку квартиры по ДДУ или готовых объектов у застройщика;

Постановление № 339 позволяет рефинансировать кредиты, выданные до 2018 года, под льготную ставку 6% (в этом случае будет важна дата обращения за рефинансированием);

в объем кредитования включена сумма маткапитала, тогда как ранее она не подпадала под льготы.. Еще одна специальная льгота была введена по территориальному признаку

Для семей с Дальнего Востока, в которых с 2019 года родится второй или последующий ребенок, можно получить ипотеку под 5% с государственной гарантией. Правда по условиям предоставления такой льготы жилье можно приобрести только в сельской местности и на вторичном рынке

Еще одна специальная льгота была введена по территориальному признаку. Для семей с Дальнего Востока, в которых с 2019 года родится второй или последующий ребенок, можно получить ипотеку под 5% с государственной гарантией. Правда по условиям предоставления такой льготы жилье можно приобрести только в сельской местности и на вторичном рынке.

Размер первоначального взноса для участия в льготной ипотеке не изменился и составляет 20%

Важно, что взнос можно внести не только за счет собственных средств, но и маткапиталом, либо иными мерами поддержки от государства

Предпосылки для введения льготной программы

В конце 2017 года действующий президент РФ заявил о необходимости внесения изменений для увеличения доступности жилья для молодых семей. Данные меры были приняты для улучшения демографической ситуации в стране, так как в последние 2 года прирост населения стал уменьшаться.

В соответствии с данными Росстата показатель рождаемости в период с 2016 по 2018 года резко упал на 10,7 %. Данная проблема наблюдается во всех регионах стран за исключением Чеченской республики.

Перечень основных предпосылок для введения льготной ипотеки под 6 %:

- в 2017 году был зарегистрирован низкий уровень инфляции (2,52 %), который позволяет снизить ключевые ставки в банках при выдаче ипотеки, и способствует снижению стоимости денежных средств для финансовых организаций. Средняя процентная ставка достигла рекордного минимума в 10,5 %;

- относительная стабильность экономики в стране по сравнению с 2014 годом, так как цена на нефть имеет стабильный диапазон цен (60 долларов за 1баррель). Такое развитие ситуации позволяет делать прогнозы в развитии различных экономических сфер;

- ипотечное кредитование является наиболее приемлемым вариантом для получения прибыли банком. Финансовые организации предоставляют клиентам выгодные условия заключения договора и имеют небольшие риски (уровень просрочки от 1 до 3%);

- замедление темпа, строительства нового жилья. Сроки по ипотечному займу подошли к концу и ставки на застройку первичного и вторичного жилья сравнялись. 80 % сделок осуществляют на приобретение первичного, а 70 % на покупку вторичного жилья, поэтому заемщики отдают предпочтение покупке готовой недвижимости.

При возникновении вышеприведенных предпосылок в 2020 году президент РФ В. В. Путин подписал указ о получении ипотеки под 6 % при рождении второго и каждого последующего ребенка после 1 января 2020 года.

Что такое АО «ДОМ.РФ»?

Это акционерное общество, в котором 100% долями акций владеет государство. А ещё это бывшее АИЖК – агентство ипотечного жилищного кредитования.

Именно ДОМ.РФ является основным кредитором по льготной ипотеке. Оно также может выкупать кредиты у других кредитных организаций (банков) и, таким образом, помогать рефинансировать ипотеку, если банки отказывают в этом.

Совместно с региональными властями ДОМ.РФ помогает реализовывать льготные социальные ипотеки.

Кстати, льготная ипотека под 6% в ДОМ.РФ называется «Семейная ипотека». Зайдите на их сайт, там есть и другие варианты ипотеки.

Каких результатов власти ждут от программы

Внедрение программы вошло в комплекс мер по борьбе с коронавирусной инфекцией. Льготная ипотека должна помочь россиянам, желающим улучшить жилищные условия, а также поддержать строительную отрасль, которая столкнулась с падающим спросом на жильё. Улучшение условий получения ипотеки должно изменить ситуацию на рынке. Ведь на долю ипотечных покупателей приходится больше 75% всех продаж российских застройщиков.

На программу льготной ипотеки планируют потратить 6 млрд руб. По прогнозам, будет выдано 250–300 тыс. ипотечных кредитов. Это должно создать дополнительный спрос на около 15 млн кв. метров жилья. Отрасли это принесёт 1 трлн руб.

Рефинансирование имеющейся ипотеки под 6%

Помимо выдачи льготного кредита под 6%, государство предоставило возможность рефинансировать действующую ипотеку, взятую не по льготной программе. В этом случае должны быть выполнены следующие условия:

- жилое помещение, оформленное в ипотеку, должно быть куплено на первичном рынке, либо по договору долевого участия, у юридического лица;

- договор должен быть заключен не ранее 1 января 2018 года;

- дополнительное соглашение о рефинансировании должно быть оформлено не ранее 1 августа 2018 года;

- второй/третий ребёнок должен быть рождён после 1 января 2018 года.

Если все условия выполняются, то семья может рассчитывать на льготное рефинансирование ипотеки под 6 процентов.

Сбербанк и ВТБ поддержали новую ипотечную программу

Как рассказали в Сбербанке, кредитная организация начнет участвовать в проекте, когда правительство утвердит все условия. Сейчас в линейке их продуктов есть совместная с застройщиками программа субсидирования, уже позволяющая купить квартиру в новостройке по ставке 6,5%. «Список застройщиков, а также жилые комплексы, по которым доступна ставка 6,5%, можно найти на сайте и в мобильном приложении „ДомКлик“», — добавили в пресс-службе.

В свою очередь, заместитель президента-председателя правления ВТБ Анатолий Печатников подчеркнул, что эта инициатива позволит поддержать как строительную отрасль в текущих условиях, так и даст возможность всему ипотечному рынку сохранить высокие темпы роста.

«Мы готовы приступить к разработке ее условий совместно с правительством, профильными министерствами и банковским сообществом уже сегодня«, — приводит пресс-служба банка слова Печатникова.

В банке «Открытие» и Росбанке тоже планируют присоединиться к программе. «Банк сделает все возможное, чтобы участие в программе могло принять максимальное число клиентов, соответствующих требованиям, чтобы условия, порядок подачи заявки и оформления кредитов были максимально комфортными», — сказал «360» руководитель центра цифрового партнерского бизнеса Росбанка Игорь Дмитриев.

Кто может взять льготную ипотеку

Льготная ипотека введена Постановлением Правительства РФ от 23.04.2020 № 566. Оператором программы выступает финансовый институт развития в жилищной сфере ДОМ.РФ.

Жилищный кредит по льготной ставке доступен для граждан России, которые оформят ипотечный кредит до 1 ноября 2020 года.

Нет привязки к семейному положению, наличию и количеству детей, материальному положению. То есть участвовать в программе смогут все желающие. Ставка 6,5% будет действовать в течение всего срока кредита. Даже когда программа закончится, банк не станет поднимать процент, и 6,5% сохранятся до конца выплат. Разницу для банков возместит государство.

Обратите внимание на условия в разных банках. Многие предлагают ставку 6,5% только при приобретении комплексного страхования

Без него процент может быть выше.

Как долго будет работать льготная программа?

По закону, период действия ипотечной программы имеет строгие временные рамки с 1.01.2018 по 31.12.2022 года. Период действия скидки зависит от очередности появления детей в семье:

- 3 года – на 2-ого ребенка;

- 5 лет – когда малышей больше 2-ух.

Если жилищная ссуда была оформлена при появлении второго ребенка, а в семье родился еще один малыш, срок субсидии будет рассчитываться так – 3+5 = 8 лет.

Срок кредитования может быть продлен только один раз за все время действия договора. Данный параметр не влияет на общий срок ипотеки. Эксперты советую оформлять кредит на длительный период, чтобы иметь возможность выплачивать ссуду даже в сложные периоды.

Какие банки выдают кредит под 6%?

Список банков, выдающих кредит под 6 процентов, постоянно меняется Министерством финансов России. Если на январь 2018 в списке было 47 банков, то на август 2018 года их осталось всего 23.

Вы можете самостоятельно посмотреть этот список на официальном сайте Министерства финансов, а также следить за его изменениями.

Вот список, актуальный на август 2018 года. Я его отсортировал по убыванию размера субсидии:

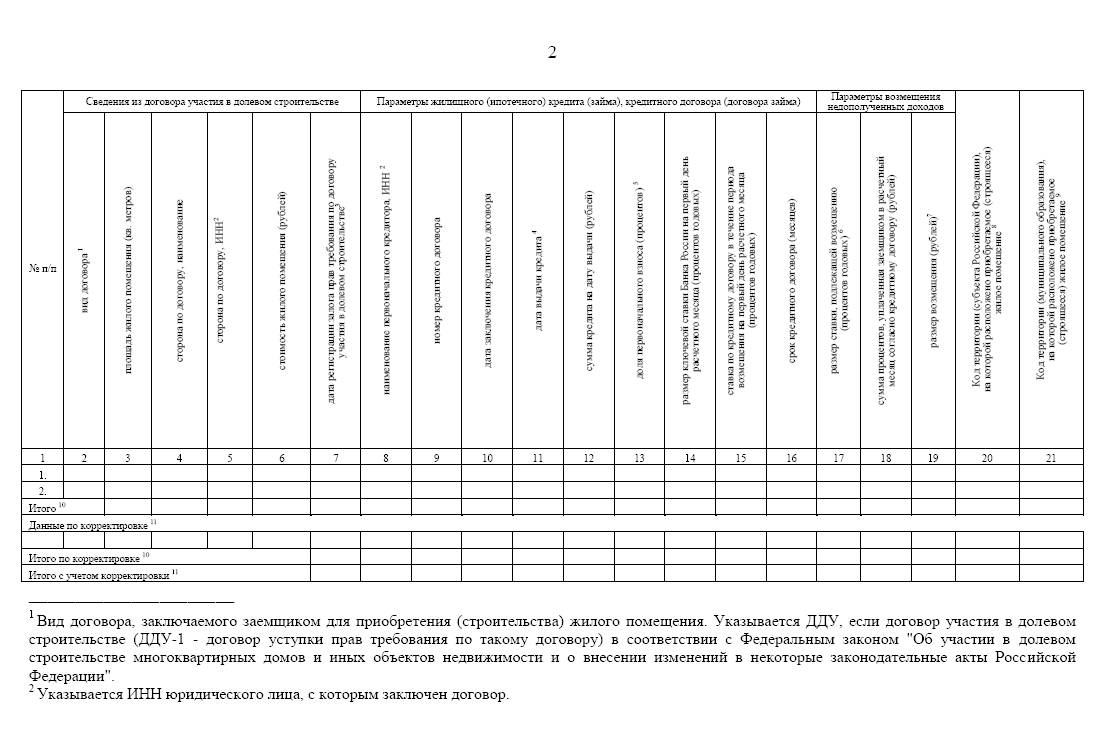

| N п/п | Наименование организации | Размер выделяемой субсидии, млн. руб. |

|---|---|---|

| 1 | Публичное акционерное общество “Сбербанк России” | 1998984,34 |

| 2 | Акционерное общество “ДОМ.РФ” | 1813681,97 |

| 3 | Банк ВТБ (публичное акционерное общество) | 774022,5 |

| 4 | Акционерное общество “Российский Сельскохозяйственный банк” | 575067,18 |

| 5 | Акционерное общество “Райффайзенбанк” | 261138,46 |

| 6 | Акционерное общество “Коммерческий банк ДельтаКредит” | 229377,48 |

| 7 | Акционерный коммерческий банк “Абсолют Банк” (публичное акционерное общество) | 197862,91 |

| 8 | Акционерный коммерческий банк “РОССИЙСКИЙ КАПИТАЛ” (акционерное общество) | 190845,96 |

| 9 | Публичное акционерное общество “ТРАНСКАПИТАЛБАНК” | 181549,88 |

| 10 | Публичное акционерное общество Банк “Возрождение” | 166761,62 |

| 11 | “Газпромбанк” (Акционерное общество) | 75378,71 |

| 12 | “МОСКОВСКИЙ КРЕДИТНЫЙ БАНК” (публичное акционерное общество) | 58334,36 |

| 13 | Акционерный коммерческий банк “АК БАРС” (публичное акционерное общество) | 43541,28 |

| 14 | Публичное акционерное общество “Московский Индустриальный банк” | 38038,31 |

| 15 | Публичное акционерное общество коммерческий банк “Центр-инвест” | 37888,47 |

| 16 | РОССИЙСКИЙ НАЦИОНАЛЬНЫЙ КОММЕРЧЕСКИЙ БАНК (публичное акционерное общество) | 37430,2 |

| 17 | Акционерный коммерческий банк “ИНВЕСТИЦИОННЫЙ ТОРГОВЫЙ БАНК” (публичное акционерное общество) | 15738,83 |

| 18 | Акционерное общество “ЮниКредит Банк” | 15728,05 |

| 19 | Акционерное общество Банк конверсии “Снежинский” | 15545,45 |

| 20 | Общество с ограниченной ответственностью Банк “Аверс” | 10768,44 |

| 21 | Публичное акционерное общество “Западно-Сибирский коммерческий банк” | 9860,87 |

| 22 | Оренбургский ипотечный коммерческий банк “Русь” (Общество с ограниченной ответственностью) | 3367,2 |

| 23 | Публичное акционерное общество “Курский промышленный банк” | 2682,24 |

Кстати, когда составлял список, заметил ошибку в приказе Министерства финансов РФ! Размер субсидий указан в рублях, а должен быть в млн. рублей!

Помощь бизнесу

Власти также объявили о новых мерах поддержки бизнеса. Так, правительство России расширит программу выдачи беспроцентных кредитов компаниям на выплату заработной платы сотрудникам. Об этом 16 апреля на заседании кабмина заявил премьер-министр Михаил Мишустин.

Глава правительства напомнил, что 75% таких зарплатных кредитов будут обеспечены гарантиями госкорпорации ВЭБ.РФ. Как ранее отметил Владимир Путин, соответствующее решение позволит «снизить риски для коммерческих банков, а значит — повысить доступность кредитных ресурсов».

По словам экспертов, в результате финансовые организации начнут активнее выдавать беспроцентные займы предприятиям в пострадавших секторах экономики. Напомним, что в соответствующий перечень входят общепит, услуги, гостиничный бизнес, автомобильные и авиаперевозки, сферы культуры и спорта, а также непродовольственная розница.

Также по теме

На сохранение зарплат: Путин предложил предоставить бизнесу безвозмездную финансовую помощь

Владимир Путин предложил новые меры поддержки бизнеса в условиях коронавируса. Наиболее пострадавшие от пандемии компании получат…

«Ранее мы наблюдали тенденции, при которых банки неохотно шли на кредитование пострадавших предприятий, не желая брать на себя соответствующие риски. Вхождение ВЭБ.РФ в данный процесс в виде гаранта может побудить банки на более активную выдачу данных льготных кредитов», — отметил в беседе с RT главный аналитик «БКС Премьер» Антон Покатович.

В рамках программы банки должны предоставлять бизнесу кредит сроком на 12 месяцев. Первые полгода проценты не начисляются, после чего ставка повышается до 4% годовых. Для выполнения программы ЦБ предоставит банкам 150 млрд рублей. Как ожидается, средств должно хватить на покрытие шестимесячного минимального размера оплаты труда (МРОТ) для 1,5 млн сотрудников. При этом, как полагает Антон Покатович, в случае необходимости финансирование инициативы властей может быть увеличено до 300—500 млрд рублей.

Помимо беспроцентных кредитов, уже с мая наиболее пострадавшие от пандемии компании начнут получать безвозмездную финансовую помощь от государства на выплаты своим работникам. Объём субсидий будет равен одному МРОТ и составит 12 130 рублей на сотрудника. При этом компании смогут получить средства от государства только при условии сохранения не менее 90% штата по состоянию на 1 апреля.

Государство будет предоставлять выплаты пострадавшему бизнесу в виде грантов. Об этом на совещании кабмина заявил глава Минэкономразвития Максим Решетников.

По словам министра, прямые выплаты бизнесу от государства покроют более половины фонда оплаты труда в апреле — мае. В целом же общий размер антикризисной программы превышает 2 трлн рублей.

По словам экспертов, меры властей позволят смягчить финансовую нагрузку на предприятия, избежать большого числа банкротств компаний и роста безработицы, а также поддержать потребительский спрос.

«Сейчас власти должны поддержать совокупный спрос в экономике, поэтому сохранение кадров и зарплат сотрудников является первоочередной задачей руководства страны. Доходы многих компаний оказались под давлением, из-за чего работодатели вынуждены сокращать издержки за счёт увольнений, а также снижения или заморозки заработной платы. Одобренные меры позволят компаниям сохранить фонды оплаты труда без критических сокращений и, соответственно, поддержать уровень доходов своих сотрудников», — заключил Антон Покатович.